各種財産名義変更

主な相続財産として、預貯金、不動産(土地・建物)、有価証券(株・投資信託)などがあります。

これらの財産を相続するためには『名義変更』の手続きを行わなくてはなりませんが、その方法は財産の種類や各機関によって異なります。

預貯金の名義変更

口座の凍結

口座名義人が亡くなった旨を銀行が知ると、その時点で口座が凍結されます。

基本的に銀行は故人の親族から死亡の連絡を受けその旨を知ることになりますが、まれに何らかの形で親族からの死亡の連絡を受ける前に死亡の旨を知り、逆に銀行の方から親族に連絡することもあります。

なお、口座を凍結させる理由は、主に以下の2つです。

相続財産を確定させるため

故人の預貯金は死亡した時点で相続財産となります。

もし口座を凍結しないと、キャッシュカードを持っていたり暗証番号を知っていたりする親族が勝手にその預貯金を引き出すことが出来、相続財産が変動してしまいます。

相続トラブル防止のため

口座を凍結させず、特定の相続人が勝手に故人の預貯金を引き出した場合、金融機関が他の相続人からの抗議を受けることになったり、他の相続人との間の相続争いに巻き込まれたりする可能性があります。

凍結後の手続きを怠ると

口座が凍結されてしまうと、基本的には凍結された口座からの預貯金の入出金や、公共料金、クレジットカードなどの口座引き落としによる支払い等が一切出来なくなります。

したがって、振込や引き落としの予定がある口座の場合には、事前に取引の相手先に連絡をし、入金に係る振込先を変更したり、引き落とし口座の変更を行ったりしなくてはなりません。

ただし、凍結された口座からの預貯金払戻制度として、以下の2つの方法があります。

家庭裁判所の判断を経ない『相続預金の払戻制度』を利用する

葬儀費用の支払いなどのためにお金が必要になる場合を想定し、2019年7月1日から『相続預金の払戻制度』が開始されました。

これは、遺産分割が成立する前であっても、一定の金額の範囲内で法定相続人が被相続人名義の預貯金を引き出せるという制度です。

具体的な出金可能額は、以下の2つの内『いずれか低い金額』と定められています(複数金融機関に預貯金がある場合には、それぞれの金融機関で利用可能です)。

・相続開始時の預貯金残高×法定相続分×3分の1

・150万円

この制度を利用するには、以下の書類が必要です。

- 被相続人の出生から死亡までの連続した戸籍謄本、または法定相続情報一覧図

- 相続人全員の戸籍謄本

- 払戻を請求する相続人の身分証明書、印鑑証明書

- 申請書等

なお、金融機関ごとに必要書類が異なる可能性があるので事前に確認した方が良いでしょう。

家庭裁判所の判断による払戻制度を利用する

この制度は、預貯金の仮払いの必要があると家庭裁判所に認められた場合に、他の相続人の利益を害さない範囲において預貯金の仮払いが受けられるという制度です。

上記の「家庭裁判所の判断を経ない『相続預金の払戻制度』」のような金額の上限がないため、上記制度の上限を超える金額が必要な場合は検討の余地があります。

ただし、こちらの制度を利用するためには預貯金だけでなく相続財産全てについて家庭裁判所に遺産分割の審判又は調停の申し立てが必要となるので、弁護士への依頼が必要になり、手間と費用がかかるという点がデメリットとなります。

(※上記2ついずれの制度に関しても、利用すると、相続財産を単純承認したものとみなされる可能性があるので、相続放棄を希望あるいは検討中の場合には注意が必要です。)

凍結後の手続き

口座が凍結されると、その口座を元のように自由に使うことは出来なくなるので、銀行に対して相続手続きを行わなくてはなりません。

なお、ここでいう『相続手続き』には以下の2つの方法があります。

・解約払戻

故人名義の預貯金口座を閉じ、口座資金の全額を引き出す。

・名義変更

故人名義の口座の所有者を相続人に変更することで口座を維持し、名義人(権利者)のみを変更する。

なお、金融機関の中には解約の方法しか認められない場合もありますが、多くの金融機関では相続人の選択に委ねられるので、自分の希望にあった方法を選択すれば問題ありません。

ただし、上記2つの内いずれの方法を取るにしても、金融機関によって必要となる書類や手続きが異なるので、手続きを行う前に各金融機関に事前の確認を取ることが望ましいです。

また、相続人の状況によっても手続きが異なるのですが、以下に代表的な2つのケースと、それぞれ必要となる書類等を例示します(※あくまでも一般的な必要書類の例示であり、金融機関によっては他にも書類の提出を求められることがあります)。

遺言書の内容に従って相続する場合

- 遺言書

- 自筆証書遺言の場合は、検認調書又は検認済証明書

- 被相続人の戸籍謄本または全部事項証明書(死亡の確認が出来るもの)

- 預貯金を相続する人の戸籍謄本及び印鑑証明書(遺言執行者がいる場合は執行者の印鑑証明書)

- 遺言執行者の選任審判書謄本(裁判所で遺言執行者が選任されている場合)

- 預金通帳、キャッシュカード、銀行印等

遺産分割協議書の内容に従って相続する場合

- 遺産分割協議書(法定相続人全員の署名捺印がなされたもの)

- 被相続人の除籍謄本、戸籍謄本または全部事項証明書(出生から死亡までの連続したもの)

- 相続人全員の戸籍謄本及び印鑑証明書

- 預金通帳、キャッシュカード、銀行印等

相続手続きの完了

必要書類をすべて提出すると、基本的には2週間から1カ月程度で手続きが完了します。

解約払戻を受ける場合であれば、相続人が指定した銀行口座に払戻金が振り込まれ、解約済みとなった故人名義の通帳が郵送され、名義変更の場合であれば、名義変更された通帳が送られてきて、手続き完了となります。

不動産の名義変更

『相続登記』とは『所有権移転登記(名義変更)』

不動産は、その所在地を管轄する法務局にデータが管理されており、その種類や面積、誰がどのような権利を有しているか、などが記録されています。

そして、その証明書を『登記事項証明書(一般的には『登記簿謄本』と呼ばれます)。』といいます。

不動産の売買などで、この登記記録に変更があった際には登記記録を変更する必要があります。

登記名義人が死亡した場合、不動産の権利は相続人に承継されるので、相続人を新たな名義人とする所有権移転登記を申請する必要があります。

そして、この相続を原因とする所有権移転登記のことを一般的に『相続登記』と呼んでいます。

名義変更をせずに放置すると

過料を科される可能性がある

法改正によって、2024年4月1日から相続登記が義務化されました。

申請期限は「所有権を取得したことを知った日から3年以内」で、正当な理由なく相続登記を怠った場合には、10万円以下の過料を科される可能性があります。

また、この制度は2024年4月1日以前に発生していた相続にも適用されるため注意が必要です。

数次相続が発生する可能性がある

相続手続きが完了する前に、相続人が亡くなることを『数次相続』といいます。

相続登記を放置していると、この数次相続が発生するリスクが高まります。

そして、実際に数次相続が発生すると、ほとんど話をしたことのないような関係性の希薄な相続人が現れることもあるので、遺産分割協議を行うことが困難になっていきます。

相続登記手続きの流れ

申請方法

相続登記の手続きを行うには、不動産所在地を管轄する法務局に対して登記申請書と添付書類を提出する必要があり、申請方法は、管轄法務局の窓口で直接申請する方法と、郵送で申請する方法があります。

なお、完了後の権利証(登記識別情報通知)の受け取りを郵送で希望する場合には、本人限定郵便の返信用封筒を同封する、というルールもあるので、事前に法務局に対して確認を取ってから申請を行う方が良いでしょう。

また、申請後に申請内容に修正すべき点があった場合に、申請した管轄法務局の窓口でしか修正の対応を受け付けてくれないケースもあるので、遠方の場合には注意が必要です。

添付書類

申請にあたり提出すべき添付書類を例示します。

(※あくまでも一般的に必要とされる書類の例示ですので、実際に申請を行う際には必ず事前に法務局もしくは専門家に確認を取るようお願いいたします。)

遺言書がある場合

- 遺言書

- 検認調書または検認済証明書(公正証書遺言の場合は不要)

- 被相続人の戸籍謄本(死亡が確認出来るもの)

- 被相続人の住民票の除票

- 不動産を相続する人の戸籍謄本

- 不動産を相続する人の住民票

- 遺言執行者の選任審判書謄本(遺言書で遺言執行者が選任されている場合は不要)

遺言書がなく、遺産分割協議書がある場合

- 遺産分割協議書(法定相続人全員分の実印での署名捺印があるもの)

- 被相続人の出生から死亡までの連続した戸籍

- 被相続人の住民票の除票

- 相続人全員の戸籍

- 相続人全員の印鑑証明書

- 不動産を相続する人の住民票

遺言書も遺産分割協議書もなく、一人の相続人が相続する、あるいは複数の相続人が法定相続分に従って相続する場合

- 被相続人の出生から死亡までの連続した戸籍

- 被相続人の住民票の除票

- 相続人全員の戸籍

- 相続人全員の印鑑証明書

- 不動産を相続する人の住民票

登記申請書を作成する

登記申請書を作成し、上記で例示した添付書類と共に法務局に提出します。

登記申請書の書き方に関しては、下記リンクをご参照ください。

相続登記にかかる費用

相続登記の費用としては、登記申請時に貼付する収入印紙代(登録免許税)、戸籍謄本などの書類の取得費用などがかかります。

登録免許税は相続する不動産の固定資産税評価額に0.4%を乗じた金額がかかります。

固定資産税評価額は不動産所在地の市区町村役場(東京23区内の場合は都税事務所)で発行される評価証明書という書類に記載されており、申請の際にはこの評価証明書のコピーを提出することになります。

また、年一回郵送されてくる固定資産納税通知書にも不動産評価額の記載があり、こちらのコピーで代替することも可能です。

戸籍謄本などの書類の取得にかかる費用は、基本的に以下の通りとなっています。

・戸籍謄本 :1通450円

・除籍謄本 :1通750円

・原戸籍謄本:1通750円

・住民票 :1通300円

・戸籍の附票:1通300円

・印鑑証明書:1通300円

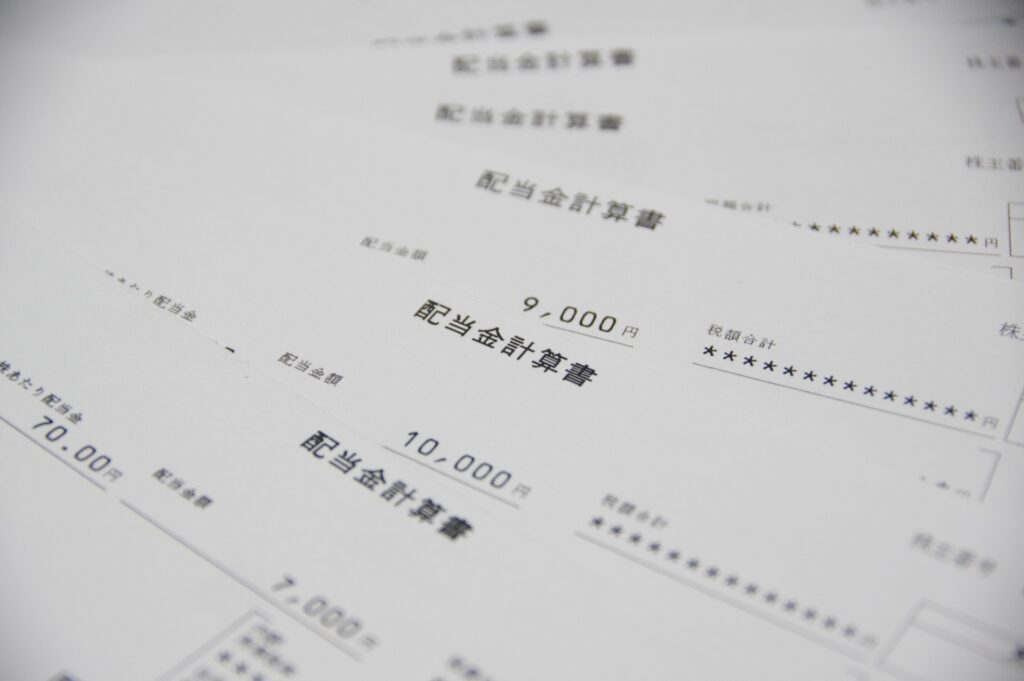

有価証券の名義変更

やや株式や投資信託といった換金性の高い有価証券も、相続の際には名義変更が必要となりますが、この際に、被相続人が保有していた株や投資信託が、上場会社のものか非上場会社のものかで、手続きの流れや必要書類が変わってきます。

上場会社の株式や投資信託の場合

証券会社に相続発生の連絡を入れる

まず、証券会社や信託銀行に対して相続が発生した旨の連絡を入れます。

その際に、株式や投資信託の名義変更手続きの流れや必要書類に関して確認を取り、証券会社が発行する書類があればこのタイミングで入手しておきます。

相続人名義の口座を開設する

被相続人名義の有価証券を相続人が引き続き保有する場合、当該有価証券を売却・換価しようとする場合、いずれにしても相続人名義の証券口座に有価証券を移管する手続きが必要となります。

そのため、相続人名義の証券口座を持っていない場合は、あらたに移管先となる口座を開設しなくてはなりません。

口座の開設の流れや必要書類については、証券会社や信託銀行の窓口へ確認するようにして下さい。

必要書類を提出する

一般的な必要書類を例示します。

なお、実際に手続きを行う際には、ここに記されている書類以外の書類の提出を求められることもあるので、必ず事前に証券会社や信託銀行に確認を取るようにして下さい。

- 株式名義書換請求書

- 取引口座引継ぎの念書

- 遺言書もしくは遺産分割協議書

- 被相続人の戸籍謄本(出生から死亡まで連続するもの)

- 相続人の戸籍謄本

- 相続人全員の同意書

- 相続人全員の印鑑証明書

非上場会社の株式や投資信託の場合

株式発行会社に相続発生の連絡を入れる

非上場会社の株式については、対象株式発行会社へ相続が発生した旨を直接連絡します。

その際に、名義変更のために必要な手続きや書類についての確認を取ります。

必要書類を提出する

手続きの必要書類は、基本的には上場株式の場合と同様ですが、企業によっては他にも提出すべき書類を求められる可能性があるので、必ず事前に確認を取るようにして下さい。

各種財産の名義変更は【相続・生前対策専門】行政書士香川法務事務所にお任せ下さい

各種財産の名義変更は相続人本人が行うことも可能ではありますが、様々な書類を用意する必要があり、非常に手間と時間がかかります。

さらに、被相続人が生前多くの金融機関を利用していたり、多くの不動産を所有していたりした場合には、より膨大な作業量となります。

各種財産の名義変更でお困りの際には、ぜひお気軽に【相続・生前対策専門】行政書士香川法務事務所にお問い合わせください。

(※不動産名義変更に関しては行政書士が対応することが法律上認められていないので、当事務所が提携する司法書士に依頼し、別途お見積りを作成いたします。)